요약

경제성장률 예상치 둔화로 시장은 Pivot에 대한 기대감을 높이고 있지만, 연준은 글쎄? 강달러 지속으로 신흥국 시장에서의 자금 유출과 가격 조정은 한동안 불가피할 것으로 예상 일본의 통화정책 차별화, 중국의 시진핑 3기 출범, 영국 신용등급 하향 OPEC+ 감산 합의, 미국과 산유국과의 대치

VIDEO

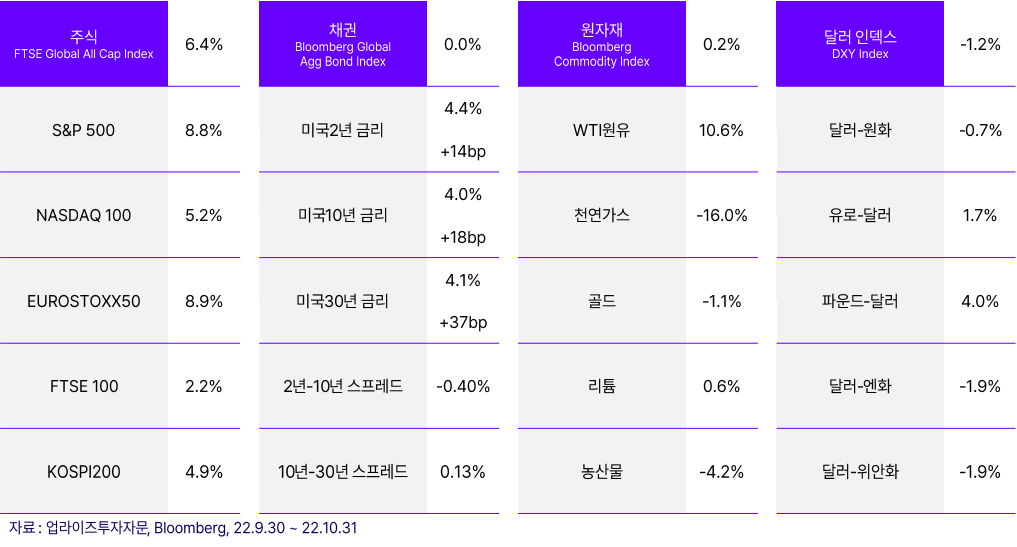

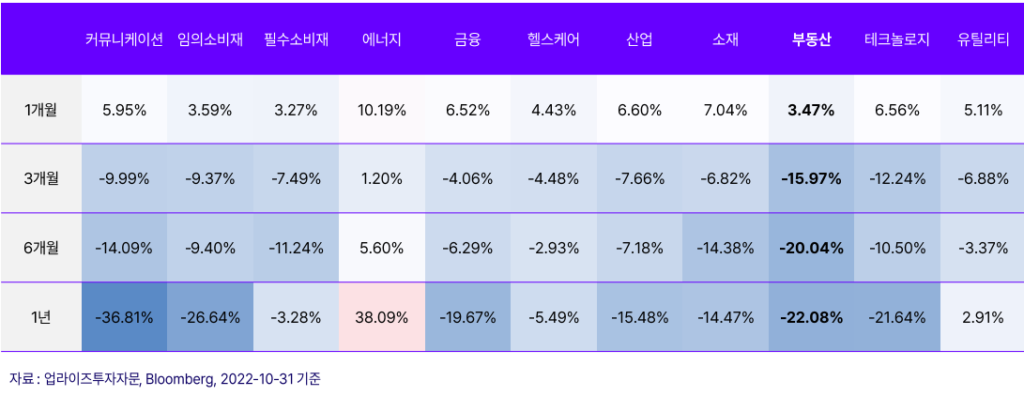

10월 주요 자산 수익률

미국 및 선진국 소폭 상승, 신흥국 하락 지속

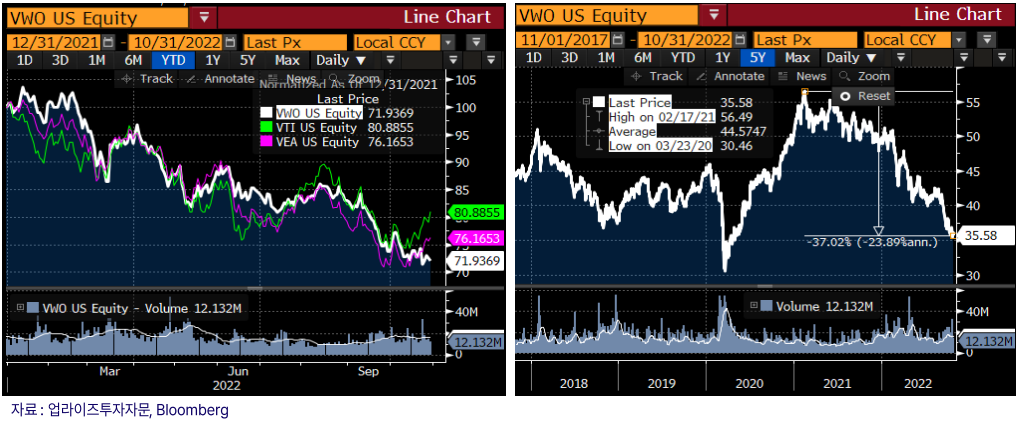

연준 긴축에 따른 강달러 영향으로 신흥국에서 자금 유출 지속되고 있는 상황 (전고점 대비 -37%) 달러 강세 현상은 신흥국의 수입비용 증가 및 달러부채 부담으로 이어지고, 정부 재무 건전성과 기업 경영환경에도 악영향

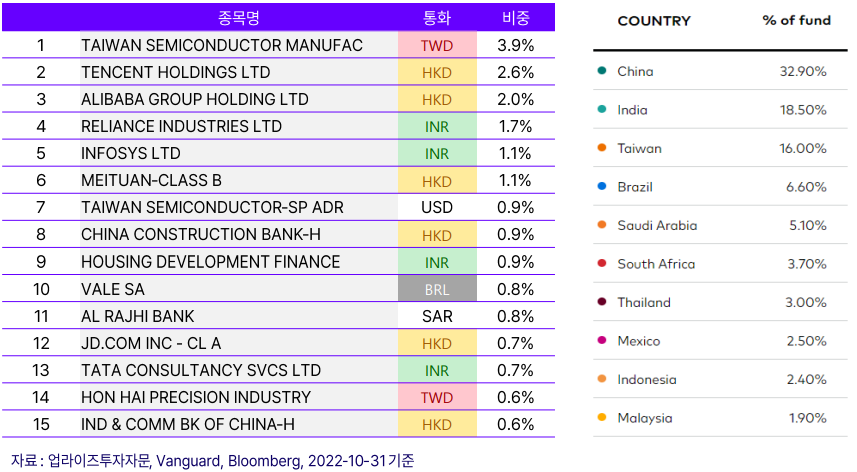

VWO(Vanguard FTSE Emerging Markets ETF) 내 국가별 비중

‘VWO ’ 든든 에버그린 포트폴리오에도 포함되어 있는 신흥국 주식 시장을 추종하는 ETF 지수 내 가장 비중 높은 중국과 인도의 기업, 자국 경제 둔화 및 불확실성 증가로 부진한 상황

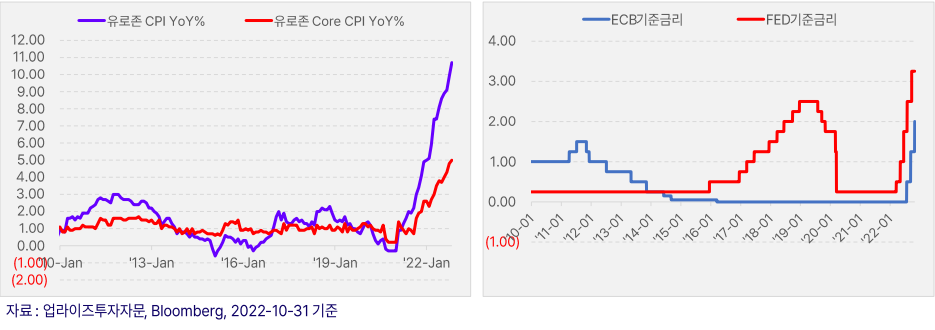

10월 주요 국가 별 기준금리

10월 27일 기준금리 +0.75%p 인상 결정 올해 3번째 인상으로 7월 +0.50%p, 9월 +0.75%p, 10월 +0.75%p 10월 31일 유로존 10월 CPI 속보치가 전년 대비(YoY) +10.7%를 기록함에 따라, 장기 물가 목표치인 2.00%에 도달하기 위해 기준금리 추가 인상은 불가피할 것으로 보임 식품, 에너지 가격 상승으로 극심한 인플레이션 상황을 대응하고자 노력 중

한국은행(BOK): 기준금리 3.00%로 인상

10월 12일 기준금리 +0.50% 인상 결정하여, 기준금리 3.00% 올해 5번 연속 인상 (4월 +0.25%p, 5월 +0.25%p, 7월 +0.50%p, 8월 +0.25%p, 10월 +0.50%p) 미 연준의 계속되는 금리 인상으로 인한 한미 금리차 확대 우려를 잠재우고, 물가를 안정시키고자 노력 중

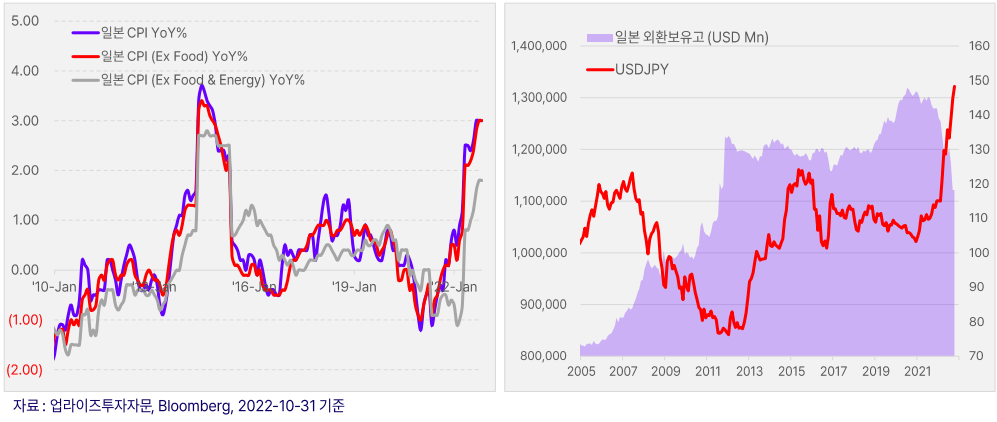

일본은행(BOJ): 기준금리 동결, 완화적 기조 유지

10월 28일 기준금리 -0.1% 금리 동결 이유는 국채잔액 1,000조엔에 대한 이자부담 때문일 것이라는 분석 실제 일본 물가는 빠르게 상승 중이며, 엔화 가치 추가 하락 우려 중인 상황 9월말 일본 외환보유고 $1.12tn (원화 1,604조원 상당)으로 사상 최대폭 감소

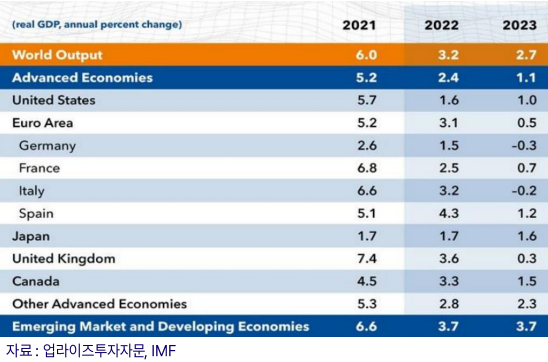

IMF 경제성장률 전망과 Pivot 기대감

10월 12일, IMF 2023년 세계 경제성장률 전망치 하향 조정 (2022년 성장률 3.2%는 유지) 전쟁 우려, 고물가, 기후 문제 등으로 글로벌 경제성장률 하향 조정 2023년 전망치 변경: 1월 3.8% > 4월 3.6% > 7월 2.9% > 10월 2.7%

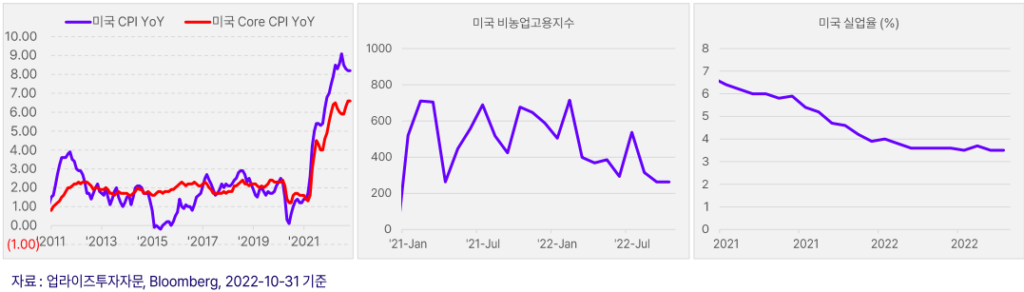

연준 Pivot에 대한 시장 기대로 이어짐

부정적인 경기 전망은 곧 연준의 긴축강도 완화에 대한 기대로 이어짐 연준 ‘시장의 금리 인하에 대한 기대감’에 대한 우려 표시 실제 물가 상승 압력은 높아지고 있음 (9월 CPI +8.2%, Core CPI +6.6%) 노동시장은 견고한 상황 (비농업고용 +263K, 실업률 +3.5%)

10월 글로벌 시장 기타 이슈

채권 수요가 코로나 때 발행한 국채 물량을 감당 못하며 유동성 증발미국채 발행 잔액(2019년 말 16.7조 달러 → 2022년 9월 23.7조 달러, +42%pt) QT 강도 높이며 매월 600억 달러씩 국채 보유 규모 줄이는 FOMC도 한 몫 10월 12일 재닛 옐런 재무장관 바이백 발표, 국채 거래 촉진을 위한 장치로는 부족하다는 인식 금융권 중심으로 보완적 레버리지 비율(Supplementary Leverage Ration, SLR) 제도 로 일정 수준 이상 국채 매입 제한

미국 부동산 관련 주식 부진

미국 30년만기 주택담보대출(모기지) 금리 20년 만에 7% 돌파, 모기지 신청건수도 하락 모기지 금리 급등은 미국 주택건설 주식에 부정적인 영향

중국 공산당 전국대표 대회, 시진핑 3연임 공식화

10월 26일~22일 제20차 중국 공산당 전국 대표대회(=당대회) 시진핑 3연임 공식화 및 1인 체제 확고, 향후 5년간 중국을 이끌 정치국 상무위원 7인 확정 ‘공동부유’ 언급으로 민간기업 영역의 위축 예상, 항센지수 급락 2022년 3분기 GDP 전년 대비(YoY) +3.9% (블룸버그 예상치 +3.3%, 중국정부 성장률 목표치 +5.5%)

OPEC+ 2020년 이후 최대 감산량 결정

10월 5일 코로나 이후 OPEC+ 대면 회의 개최, 원유 생산 하루 200만 배럴 감산에 합의 유가 변동성 줄이기 위한 결정 OPEC+ 결정에 미국 바이든 대통령 실망 표시, 전략비축유 추가 방출 계획

본 콘텐츠는 투자정보 등 대외 제공에 관한 업라이즈투자자문의 내부통제기준을 준수하고 있습니다. 고객들에게 투자에 관한 정보를 제공할 목적으로 작성된 것이며, 계약의 청약 또는 청약의 유인을 구성하지 않습니다. 또한 업라이즈투자자문이 신뢰할 만한 자료나 정보출처로부터 얻은 내용으로 작성한 것이지만 당사는 그 정확성이나 완전성을 보장할 수 없으며, 자료 제공 이후 또는 이전에 발생한 제반 여건 변화에 따라 본 자료에 표시한 제반수치가 변동 될 가능성이 있습니다. 개별 투자는 고객의 판단에 의거하여 이루어져야 하며, 본 콘텐츠 및 관련 자료는 어떠한 경우에도 고객의 투자 결과에 대한 법적 책임소재의 증빙자료로 사용 될 수 없습니다. 본 콘텐츠는 업라이즈투자자문의 재산이며 업라이즈투자자문의 허락 없이 무단 복제 및 배포, 반영할 수 없습니다.